Цены на нефть

Под ценой на нефть чаще всего понимают спотовые цены барреля нефти одного из маркерных сортов, свободно торгуемых на фьючерсном рынке, обычно североморской нефти «Брент» (Brent) или, несколько реже, американской нефти ВТИ (WTI). Ещё реже либо в прошлом использовались эталонные смеси Dubai Crude и корзина ОПЕК.

Цены на другие сорта могут зависеть от их качества, определяясь их плотностью и содержанием серы, а также местонахождением нефти; однако они зачастую задаются относительно одного из маркерных сортов.

Некоторые организации, в частности, Управление энергетической информации Министерства энергетики США (Energy Information Administration, EIA), в качестве «мировой цены нефти» используют средневзвешенную стоимость нефти, закупаемой нефтеперерабатывающими предприятиями США.

Общемировой спрос на нефть является неэластичным — он практически не изменяется при колебаниях цены.[1][2][3]. Но при этом спотовые цены на эталонные сорта подвержены значительным колебаниям и определяются множеством политико-экономических обстоятельств глобального характера.

История

правитьНа протяжении первой половины XX века около 95 % мировой добычи, транспортировки, торговли и переработки нефти контролировали компании Chevron, Esso, Gulf Oil, Mobil, Texaco, British Petroleum и Shell, иногда называемые «Семь сестёр». Цены поставок нефти фиксировались на протяжении до двух лет в рамках контрактов на поставки. На протяжении 1948—1970 гг. цена сохранялась в пределах 2,5—3 долларов за баррель, с повышениями во время Корейской войны (1950—1953) и Шестидневной войны (1967 г.).[4]

В начале 1970-х годов были заложены основы спотового рынка[англ.]* нефти[4] (см. Цена спот).

9 марта 2020, в связи с российско-саудовской ценовой войной, произошло обрушение цен на нефть на 30 %, самое крупное за последние почти 30 лет, со времён войны в Персидском заливе.[5][6]

18 марта 2020 цена нефти марки Urals достигла минимума 18,64$/барр в результате срыва сделки ОПЕК+ и мировой пандемии коронавируса[7]. 30 марта 2020 цена нефти марки Brent достигла минимума 23,3$/барр с поставками на май 2020. В США спрос на нефть опустился до такого уровня, что отдельные производители сами были вынуждены доплачивать за разгрузку хранилищ (отрицательная цена)[8][9].[10]

После объявления Анголой в декабре 2023 г. о выходе из ОПЕК цена Brent упала ниже $79[11]

Виды цен

правитьНа практике для упрощения торговли нефтью используется несколько стандартных (маркерных, эталонных) сортов нефти, связанных либо с основным месторождением, либо с группой месторождений, и имеющих определённые свойства.

Цены на большинство сортов прямо или косвенно определяются по рыночным ценам на следующие базовые виды нефти[12]:

- West Texas Intermediate (с 1983, также известна как WTI и Light Sweet Crude Oil) — техасская нефть, фьючерсы на которую торгуются на Нью-Йоркской товарной бирже NYMEX. При физических продажах её цена, как правило, фиксируется на момент поставки партии в хранилища или трубопроводы города Кушинг, штат Оклахома, США[13]

- Brent Crude Oil (с 1980-х, также называется Brent Blend, London Brent, торгуется на ICE) — нефтяная смесь нескольких месторождений Северного моря (Великобритания и Норвегия), задаёт стандарт цен для рынков Европы и стран ОПЕК

- Dubai/Oman (с 2007 года, также Oman Crude, поставочные фьючерсы на которую торгуется на Dubai Mercantile Exchange[англ.]) — основной маркерный сорт для азиатского рынка

Объёмы добычи маркерных сортов сравнительно невелики, на 2011 год добыча Brent и WTI составляла суммарно около 2 % от мировой добычи[14].

Более 90 % сделок с нефтью приходится на внерыночные средне- и долгосрочные контракты[14].

Исходя из котировок цен на базовые маркерные сорта WTI и Brent, публикуемых ежедневно в бюллетенях мировых котировальных агентств (англ. Price Reporting Agencie (PRA)) — Platts, Argus Media и некоторых других, определяются цены большинства физических поставок различных экспортируемых сортов[14], связанных с конкретными месторождениями или регионами. Например, для России экспортными сортами являются тяжёлая Urals и лёгкая нефть Siberian Light. В Ираке — Kirkuk. Некоторые страны производят несколько сильно различающихся сортов нефти, например, в Иране добывается лёгкая Iran Light и тяжёлая Iran Heavy.

Себестоимость нефти

править| Великобритания | 52,50 $

|

| Бразилия | 48,8 $

|

| Канада | 41,0 $

|

| США | 36,2 $

|

| Норвегия | 36,1 $

|

| Ангола | 35,4 $

|

| Колумбия | 35,3 $

|

| Нигерия | 31,6 $

|

| Китай | 29,9 $

|

| Мексика | 29,1 $

|

| Казахстан | 27,8 $

|

| Ливия | 23,8 $

|

| Венесуэла | 23,5 $

|

| Алжир | 20,4 $

|

| Россия | 17,2 $

|

| Иран | 12,6 $

|

| ОАЭ | 12,3 $

|

| Ирак | 10,7 $

|

| Саудовская Аравия | 9,9 $

|

| Кувейт | 8,5 $

|

Себестоимость нефти — стоимостное суммарное денежное выражение всех издержек, которые несут нефтедобывающие компании при добыче нефти. Рассчитывается по отношению к единице объёма нефти.

Себестоимость складывается из нескольких компонентов:

- затраты на производство и налоги (lifting costs, production Taxes) — поддержание работы уже существующих скважин и оборудования нефтеподготовки, плюс налоги и плата за использование недр. В 2009 году по данным EIA в среднем составляли при добыче нефти и газа 10 долларов США за баррель нефтяного эквивалента (BOE), от 5 до 15 долларов в зависимости от региона и типа[16].

- затраты на поиск и разработку (finding costs, development Costs) — включают в себя затраты на приобретение земель, разведку и разработку месторождений. На 2007—2009 года они оценивались EIA для нефти и газа в среднем в 18 долларов за BOE, от 7 до 42 в различных регионах[16].

- дополнительно могут учитываться затраты на транспортировку (transportation costs)

- для шельфовых месторождений (на них добывается около 30 % всей нефти в мире) может потребоваться дорогостоящий процесс вывода нефтяной платформы и оборудования из эксплуатации (decommissioning cost, от 2 до 100 миллионов долларов 2001 года)[17]

Суммарная себестоимость добычи нефти и газа оценивалась в среднем в 29 долларов за BOE, от 16 до 53 в различных регионах[16].

На начало 2014 года Morgan Stanley и Rystad приводили следующие оценки средних рентабельных цен (точка безубыточности) барреля нефти в зависимости от типа месторождения[18][19]: Средний Восток — 24 $, Шельфовые — 41 $, Тяжёлые нефти — 47 $, Российская нефть — 50 $, Другие наземные — 51 $, Глубоководные — 52 $, Сверхглубоководные — 56 $, Нефть низкопроницаемых коллекторов сланцевых пластов в Северной Америке — 65 $, Нефтяные пески — 70 $, Арктический шельф — 75 $.

В 2017 году назвалась средняя себестоимость добычи нефти в России в размере 10-15 долларов за баррель[20].

На 2020 стоимость добычи нефти в России составила 3-5$\барр. Без учета расходов на доставку и налоги. Аналитик Райффайзенбанка Андрей Полищук подсчитал на примере «Роснефти», что себестоимость добычи и транспортировки нефти по трубопроводу в Европу для компании составляла в 2019 году около $8 за баррель, из которых $3,8 расходов приходились на добычу, а $4,2 — на транспортировку. Даже с учетом социальных, административно-коммерческих и других затрат себестоимость не превышает $15 при пересчете на один баррель нефти. Ведущий аналитик Фонда национальной энергетической безопасности Игорь Юшков также считает текущую себестоимость добычи в России довольно низкой. «Нефтяники дают в своих отчетностях цифру $2-$4 за баррель, но этот показатель учитывает только текущие затраты на добычу уже из существующих скважин. С учетом транспортировки себестоимость добычи для большинства месторождений Западной Сибири будет укладываться в сумму примерно в пределах от $15 до $20 за баррель», — заметил он.[21]

На себестоимость нефти оказывают существенное влияние ряд условий:

- глубина залегания нефти;

- климатические условия;

- удалённость месторождения от морских путей;

- удалённость месторождения от основных потребителей;

- качество и современность оборудования.

Низкая себестоимость барреля нефти в странах Персидского залива связана с тем, что месторождения находятся на континентальном шельфе и в прибрежной зоне, имеют небольшую глубину залегания, нет необходимости строить и обслуживать протяжённые нефтепроводы, так как нефть добывается рядом с крупными портами.

В России более высокая себестоимость обусловлена сложными климатическими условиями в местах добычи, удалённостью месторождений от основных потребителей и портов.

Добыча нефти в море имеет сравнительно высокую себестоимость добычи. Подобные разработки ведут Великобритания, Норвегия и ряд других европейских стран в неглубоком Северном море, и США — на глубоководном шельфе Мексиканского залива. Высокие затраты связаны с необходимостью строить нефтяные платформы и использовать дорогое оборудование.

Формирование цены

правитьОсобенность спроса на нефть в том, что в краткосрочной перспективе спрос малоэластичен: рост цен мало влияет на спрос[2][3], поскольку нефть является одним из основных энергоресурсов и не может быть заменена какими-то другими ресурсами в тех областях, где используется наиболее широко (топливо для большинства видов транспорта, нефтехимия). Поэтому даже небольшое падение предложения нефти приводит к резкому росту цен.

По данным ИНЭИ РАН, именно баланс спроса и предложения в наибольшей степени (на 80-85 %) влияет на цены нефти[22].

Так, потерпев поражение в Войне Судного дня 1973 года, арабские страны решили в 1973—1974 годах сократить добычу нефти на 5 млн баррелей в день, чтобы «наказать» Запад. Хотя другие страны и сумели увеличить добычу на 1 млн баррелей в день, общая добыча сократилась на 7 %, а цены выросли в 4 раза (см. Нефтяной кризис 1973 года). Цены на нефть сохранялись на высоком уровне и в середине 70-х годов (хотя и не таком высоком, как во время бойкота), дальнейший толчок им дала иранская революция и ирано-иракская война.

В 1983 году на биржах Нью-Йорка и Чикаго были введены фьючерсы на нефть. С этого момента, причём с каждым годом все сильнее, стало ощущаться присутствие финансового рынка в ценообразовании[23].

Своего пика цены достигли в начале 1980-х годов. После этого по причинам, описанным выше, цены начали падать. За несколько лет они упали более, чем втрое. После вторжения Ирака в Кувейт в 1990 году цены выросли, но быстро упали опять после того, как стало ясно, что другие страны легко могут увеличить добычу нефти. После разгрома Ирака в 1991 году цены продолжали падать и достигли своего минимума 11 долларов за баррель в 1998 году, что с учётом инфляции соответствует уровню начала 1970-х. Связано это было с Азиатским экономическим кризисом 1997 года. В России это привело, в частности, к упадку нефтяной промышленности и стало одной из причин дефолта 1998 года.

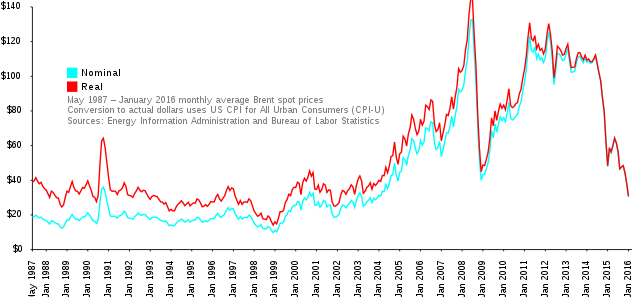

Страны ОПЕК сумели договориться о сокращении добычи нефти[24], и к середине 2000 года цены достигли 30 долларов за баррель. С конца 2003 до 2005 включительно произошёл новый резкий скачок цен. В начале января 2008 года, впервые за всю историю, цены на нефть превысили 100 долларов за баррель (однако во время «энергетического кризиса» 1970‑х годов нефть, с учётом инфляции, была ещё дороже[25]), в марте высокие темпы роста цен продолжились (110 долл.)[26]. В мае 2008 года была достигнута цена 135 долларов и далее удерживалась на уровне выше 100 долларов. «Когда на рынке высокодоходных, но и очень рискованных, структурированных долгов, обеспеченных активами в США, наблюдался значительный спад из-за ипотечного кризиса в Америке, деньги хеджевых фондов хлынули на сырьевые рынки, что привело к безудержному росту котировок нефтяных фьючерсов…», — отмечал аналитик Андрей Кочетков в декабре 2007 года[27]. За один день 6 июня 2008 года нефть подорожала на $10 за баррель, так резко за одни сутки нефть не дорожала со времён кризиса в 1970-х[28]. Максимальная цена нефти сорта WTI (Light Sweet) была достигнута 11 июля 2008 года, превысив 147 долларов за баррель[29], после чего началось резкое снижение, продолжавшееся до декабря 2008 года, когда цены на нефть упали до уровня четырёхлетнего минимума в 36 долл. за баррель.

В октябре 2008 года на фоне стремительного развития глобального экономического кризиса цена на нефть опустилась ниже 67 долл. за баррель.

В 2009 году цены постепенно восстановились до уровня в 60-80 долларов, затем поднявшись до 100—125 долларов в 2011—2013 годах[30][31].

С середины 2014 года из-за переизбытка сырья на рынке[32][33], вызванного, в частности, слабым ростом мирового потребления и ростом добычи сланцевой нефти в США, цены на нефть снизились двукратно[34][35] и достигли к концу года пятилетнего минимума[36]. Дополнительной причиной снижения стал отказ ОПЕК снизить квоты на добычу в ноябре 2014[34]. Средняя цена нефти Brent в 2014 году составила $99,3[31], а в 2015 году — $52 за баррель[37]. В январе 2016 года стоимость нефти марки Brent опустилась до $27,72 за баррель на фоне отмены санкций в отношении Ирана, обновив таким образом 13-летний минимум[38].

Мониторинг и прогнозирование цен на нефть

правитьДля отслеживания динамики цен на нефть пользуются различными источниками информации, в частности рыночными информационными бюллетенями. Наиболее значимыми международными котировочными агентствами (англ. Price Reporting Agencies), публикующими котировки нефтяных цен, являются ценовые агентства Platts (публикует в том числе котировки Brent), Argus Media (Argus Sour Crude Index[англ.]) и Reuters, менее популярны Asia Petroleum Price Index (APPI) и ICIS London Oil Report[39].

Влияние на стоимость нефтепродуктов

правитьЦены на нефть определяют стоимость нефтепродуктов — бензина, дизтоплива и пр. Причинами изменения стоимости нефтепродуктов, особенно для конечных пользователей, могут стать: сезонность, сокращение продаж товара, купле-продажа или капитальный ремонт НПЗ, изменение активов ведущих производителей нефтепродуктов, природных факторов, внешнеэкономических факторов и других причин.

Стоимость на нефтепродукты в разных субъектах Российской Федерации могут значительно разниться.

| Область | АИ-92 | АИ-95 | ДТ (летнее) | ДТ (зимнее) |

|---|---|---|---|---|

| Москва | 42,31 | 46,21 | 45,64 | 47,96 |

| Московская область | 41,63 | 45,71 | 44,95 | 47,47 |

| Санкт-Петербург | 41,84 | 45,11 | 46,07 | 46,87 |

| Республика Крым | 46,48 | 49,38 | 49,69 | 49,74 |

| Ставропольский край | 43,89 | 47,21 | 44,94 | 45,79 |

| Пермский край | 42,23 | 45,20 | 46,60 | 47,45 |

| Ханты-Мансийский автономный округ | 42,76 | 45,31 | - | 50,75 |

| Новосибирская область | 40,85 | 43,78 | 46,58 | 47,96 |

| Республика Саха (Якутия) | 58,48 | 59,68 | 63,03 | 63,03 |

Этот раздел не завершён. |

Влияние на экономику

правитьТакже, в значительной зависимости от цен на нефть находится цена на природный газ (так, стоимость российского газа по долгосрочным контрактам с европейскими странами зависела от нефтяных цен с лагом в 6-9 месяцев[41]).[42] Эта формула исходила из гронингенской модели (по названию знаменитого месторождения Гронинген в Нидерландах, положившего начало европейской газовой промышленности в 1963 году. Она основывалась на том, что производителям газа необходимы гарантии окупаемости многомиллиардных инвестиций в разработку месторождений и строительство газопроводов, для чего была предложена система долгосрочных 20-30-летних контрактов, гарантировавших сбыт[43].

С принятием в ЕС Третьего энергопакета в 2009 году цены газа стали котироваться по бирже (спотовому рынку)[44]. «Сохрани европейцы нефтяную индексацию, то сейчас они бы платили $300 и даже меньше за тысячу кубометров газа. Но такова плата за либерализацию рынка», — отмечал обозреватель Фонда Карнеги в России Сергей Капитонов осенью 2021 года, когда цена природного газа в Европе впервые превысила 1000 евро за тысячу кубометров[43].

США

правитьЦена на нефть для НПЗ США менялась следующим образом: 1 баррель нефти американского производства в 1985 году стоил 26,75 доллара, в 1990 году — 22,22 доллара, в 1995 году — 17,23 доллара, в 2000 году — 28,26 доллара, в 2005 году — 50,24 доллара, в 2010 году — 76,69 доллара, в 2013 году — 100,49 доллара[45]. Баррель импортной сырой нефти поставлялся на НПЗ США почти по той же цене: в 1985 год — 26,69 доллара, 1990 год — 21,76 доллара, 1995 год — 17,14 доллара, 2000 год — 27,70 доллара, 2005 год — 48,86 доллара, 2010 год — 75,86 доллара, 2013 год — 98,11 доллара[45].

СССР

правитьВ 1973 году, из-за очередного арабо-израильского конфликта, произошёл скачкообразный рост цен на нефть (см. Нефтяной кризис 1973 года).

Оборот внешней торговли СССР вырос за период с 1970 по 1975 в 2,3 раза[46][~ 2]. При этом, если в 1970 г. доля машин и оборудования в экспорте составляла 21,5 %, то к 1987 году она сократилась до 15,5 %. Экспорт же топлива, составлявший в 1970 г. 15,6 % возрос к 1987 до 46,5 %. Если доля энергоресурсов в экспорте стран СЭВ составляла в 1971—1975 гг. 14,5 %, то к 1979 уже возросла до 58,8 %.[47]

В результате мирового перепроизводства нефти в 1980-х годах произошёл обвал цен на нефть до 10$ за баррель. Падение экспортных доходов СССР, вследствие обвала мировых цен на нефть, стало одной из причин экономического коллапса и распада СССР в 1991 г.[48]

Россия

правитьПо данным газеты «Новые Известия», которые приводит Би-Би-Си, нефтегазовые доходы составляют существенную долю ВВП России и более половины доходной части федерального бюджета (52 % в 2014 г.[49]), поэтому колебания цен на нефть оказывают значительное влияние, как на состояние российского бюджета, так и на экономику в целом[49][50].

Падение цен на нефть в 2014—2016 гг. сделало российский рубль одной из самых быстро обесценивающихся валют среди стран с развивающейся экономикой[51][52].

От уровня цен на нефть и нефтепродукты существенно зависит цена на другой важнейший элемент российского экспорта — природный газ[53][54].

Как политический инструмент

правитьЭтот раздел не завершён. |

Потерпев поражение в Войне Судного дня 1973 года, арабские страны решили в 1973—1974 гг. сократить добычу нефти на 5 млн баррелей в день, чтобы «наказать» Запад. Хотя другие страны и сумели увеличить добычу на 1 млн баррелей в день, общая добыча сократилась на 7 %, а цены выросли в 4 раза (см. Нефтяной кризис 1973 года).

В июле 2011 на острове Киш в Персидском заливе открылась иранская Международная нефтяная биржа, расчёт на которой осуществляется только в евро и эмиратских дирхамах. Это попытка обхода санкций США и Европы в отношении ИРИ. Параллельно Тегеран вёл переговоры с Китаем об организации поставок китайских товаров в обмен на иранскую нефть[55][значимость факта?]. В конце января 2015 года Иран отказался от использования американского доллара при расчётах с зарубежными партнёрами и при заключении зарубежных контрактов стал использовать другие валюты, в частности, юань, евро, турецкую лиру, российский рубль и южнокорейскую вону[значимость факта?][55].

Конец СССР

правитьВ середине 1980-х снижение мировых цен на нефть негативно отразилось на экономике СССР. Сокращение выручки от экспорта нефти и нефтепродуктов в 1984—1987 годах было эквивалентно 1,3 % ВВП СССР и около 2,7 % расходов госбюджета[56][57][58].

По мнению Егора Гайдара, цены на нефть были основной причиной экономического кризиса СССР в конце 1980-х годов:

Дата краха СССР… она хорошо известна. Это, конечно, никакие не Беловежские соглашения, это не августовские события, это 13 сентября 1985 г. Это день, когда министр нефти Саудовской Аравии Ямани сказал, что Саудовская Аравия прекращает политику сдерживания добычи нефти, и начинает восстанавливать свою долю на рынке нефти. После чего, на протяжении следующих 6 месяцев, добыча нефти Саудовской Аравией увеличилась в 3,5 раза. После чего цены рухнули. Там можно смотреть по месяцам — в 6,1 раза … После чего, собственно, история СССР была полностью сыграна.

— Почему рухнула советская империя? («Полный Альбац» на «Эхо Москвы», 2 июля 2006

По мнению заместителя директора Института народнохозяйственного прогнозирования РАН Дмитрия Кувалина[59], потери СССР от падения цен на нефть были «далёкими от того, чтобы считаться макроэкономической катастрофой». По его мнению, «ценовой шок на мировых рынках нефти был скорее дополнительным, чем решающим фактором кризиса советской экономики»[57]. ЦРУ оценил годичные суммарные потери Советского Союза от нефтяного демпинга 1985—1986 гг. в 13 млрд $, в которые включаются также потери от снижения оружейного экспорта в страны Ближнего Востока, являвшиеся не только экспортёрами нефти, но и покупателями вооружений[60].

Если в 1988 году весь СССР экспортировал 144 млн т сырой нефти в год[61], то только одна Россия в 2011 году экспортировала 244 млн т сырой нефти в год[62].

По мнению руководителя программы по изучению России и Евразии Брукингского института, Клиффорд Гэдди, сравнивать Россию и СССР в этом контексте не совсем корректно. Власти СССР не обращали внимания на падение нефтяных цен, продолжая вести несостоятельную макроэкономическую и бюджетную политику, несоответствующую «резко» снизившимся доходам от экспорта[48].

Однако на деле в 1984 году доходы советского бюджета составляли 376 млрд р., в которых экспорт энергоносителей не превышал 10.1 %. Из-за обвала цен 1985—1986 гг. нефтегазовые доходы снизились: в 1985 г. они составили 35,9 млрд р. (9,2 % доходов бюджета), в 1986 г. — 29,8 млрд р. (8,1 %), в 1987 г. — 29.2 млрд р. (8 %), в 1988 г. — 25,6 млрд р. (7 %), в 1989 г. — 24,7 млрд р. (6,4 %), в 1990 г. — 21,9 млрд р. (5,3 %). Но падение экспортной выручки было лишь одним из факторов разбалансировки бюджета, которая началась в 1985 году: гораздо более значительным фактором стала антиалкогольная кампания, инспирированная «реформаторами» в Политбюро ЦК КПСС (М. Горбачёв, Е. Лигачёв и др.) 4 апреля 1985 г., после чего 17 мая 1985 г. были изданы постановление ЦК КПСС «О мерах по преодолению пьянства и алкоголизма», постановление Совета министров «О мерах по преодолению пьянства и алкоголизма, искоренению самогоноварения» и указ Президиума Верховного Совета СССР «Об усилении борьбы с пьянством». За 1985-1988 гг. из-за сокращения производства алкоголя бюджет недополучил около 100 млрд рублей, а его дефицит стал расти: в 1985 г. он составлял 18,3 млрд р. (доходы — 367,7, расходы — 386 млрд), в 1986 г. — 49,6 млрд (366,0 и 415,6 млрд), в 1987 г. — 69,2 млрд (360,1 и 429,3 млрд), а в 1990 г. — 75,5 млрд (410,1 и 485,6 млрд)[60].

Литература

править- Дэниел Ергин. Добыча: Всемирная история борьбы за нефть, деньги и власть = The Prize: The Epic Quest for Oil, Money, and Power. — М.: «Альпина Паблишер», 2011. — 960 с. — ISBN 978-5-9614-1252-9.

- Bassam Fattouh, An Anatomy of the Crude Oil Pricing System — Oxford, 2011, ISBN 978-1-907555-20-6 (англ.)

- Hamilton, James D. Historical oil shocks. NBER Working Paper No. 16790. National Bureau of Economic Research, 2011. doi:10.3386/w16790

- Salvatore Carollo, Understanding Oil Price: A guide to what drives the price of oil in today’s markets // Wiley, 2012, ISBN 978-1-119-96272-4, 224 pages

- Дэниел Амманн. Нефтяной король. Секретная жизнь Марка Рича = Daniel Ammann. The King of Oil: The Secret Lives of Marc Rich.. — М.: Альпина Нон-фикшн, 2018. — 236 p. — ISBN 978-5-9614-6391-0.

Ссылки

править- Яков Миркин. Анатомия цены на нефть: она только на треть зависит от спроса и предложения // forbes.ru, 12.10.2011

- Oil prices на BP.com (ретроспектива цен на нефть за всё время, среднее по США до 1944, Arabian Light до 1983, затем Brent)

- Мониторинг цен на нефть Brent (с 1987 г. по настоящее время)

- Цены на нефть. Январь 2015 в ленте новостей «РИА Новости»

- Текущие цены на фьючерсные контракты на нефть (англ.)

- Исторические цены на нефть (фьючерсные контракты на Light Sweet Crude на бирже NYMEX, на каждый день, c 4.04.1983) // US Energy Information Administration (англ.)

- Исторические цены на нефть (фьючерсные контракты на Light Sweet Crude в формате Excel-таблицы, на каждый день, 1.01.1997-28.09.2011) // US Energy Information Administration (англ.)

- Energy & Oil Prices // Bloomberg — Фьючерсные цены на нефть WTI, Brent, TOCOM и на газ

- Сколько будет стоить нефть в 2019 году и от кого это зависит // Газета.Ru, 2 янв 2019

- Хафтар закрутил вентили: что будет с ценами на нефть // РИА Новости, 21.01.2020

- Стремительно дорожающая нефть опасна для России (нефть уже достигла двухлетнего максимума, но будет расти и дальше, сомнений в том, что она может вернуться к 100, а то и 200 долларам за баррель, уже практически ни у кого нет) // Взгляд, 18 июня 2021

- Рынок черного золота в 2024 году ждет сильная волатильность // Известия, 29 декабря 2023

- От нефти ждут исторический скачок // Взгляд, 3 марта 2024

Примечания

править- Комментарии

- Источники

- ↑ Определение и анализ коэффициентов эластичности спроса на сырую нефть в разных регионах мира за период 1982—2011 гг Архивная копия от 18 марта 2022 на Wayback Machine // Экономические науки 12 (109) 2013, ISSN 2072-084X [неавторитетный источник]

- ↑ 1 2 Аналитический обзор: Мировой рынок нефти Архивная копия от 22 декабря 2014 на Wayback Machine // Внешпромбанк, аналитическое управление, август 2011: «Крайне низкая эластичность спроса по цене на нефть привела к тому, что ценообразование на нефтяном рынке оторвано от баланса спроса и предложения в реальном секторе.»

- ↑ 1 2 John C.B. Cooper, Price elasticity of demand for crude oil: estimates for 23 countries Архивная копия от 23 ноября 2015 на Wayback Machine // OPEC review 27.1 (2003): 1-8. «All estimated short-run elasticities suggest that oil demand is highly price-inelastic in the short run»

- ↑ 1 2 Амманн, 2018, с. 62.

- ↑ Цены на нефть отыграли треть обвала Архивная копия от 10 марта 2020 на Wayback Machine [1] Архивная копия от 10 марта 2020 на Wayback Machine // Взгляд, 9 марта 2020

- ↑ Инициатор обрушения нефти рекордно пострадал Архивная копия от 10 марта 2020 на Wayback Machine // Лента.ру, 9 марта 2020

- ↑ Российская нефть подешевела до $19 за баррель Архивная копия от 19 марта 2020 на Wayback Machine :: РБК, 19 марта 2020

- ↑ На рынке США возникли отрицательные цены на нефть Архивная копия от 17 апреля 2020 на Wayback Machine :: РБК

- ↑ Цена американской нефти рухнула ниже нуля впервые в истории Архивная копия от 18 мая 2020 на Wayback Machine // Русская служба Би-би-си

- ↑ Цены на нефть пошли вверх после решения ОПЕК+ сократить добычу на 1 млн баррелей в сутки Архивная копия от 23 декабря 2023 на Wayback Machine // Русская служба Би-би-си, 3 апреля 2023

- ↑ Цены на нефть рухнули после объявления Анголы о выходе из ОПЕК Архивная копия от 23 декабря 2023 на Wayback Machine // Лента.ру, 21 декабря 2023

- ↑ Нужен ли России свой маркер? Архивная копия от 21 января 2022 на Wayback Machine // Нефть России, № 11 2012 стр. 94-98 «В США — это западнотехасская средняя (West Texas Intermediate — WTI), в Европе — смесь нефтей месторождений Brent, Forties и Ekofisk (Brent). Сегодня в мире используются три основных нефтяных бенчмарка (от англ. benchmark — ориентир, эталон), определяющих контрактную структуру рынка: американская WTI, европейская смесь Brent и ближневосточная смесь Dubai/Oman.»

- ↑ Crude Oil Futures Contract Specs. Delivery. (англ.). — «Delivery shall be made free-on-board ("F.O.B.") at any pipeline or storage facility in Cushing, Oklahoma with pipeline access to Enterprise, Cushing storage or Enbridge, Cushing storage.» Дата обращения: 7 января 2015. Архивировано 12 января 2015 года.

- ↑ 1 2 3 Stephanie Dunn; James Holloway.: The Pricing of Crude Oil. Bulletin 65—74. Reserve Bank of Australia (сентябрь 2012). Дата обращения: 11 января 2015. Архивировано 1 апреля 2022 года.

- ↑ Petroff Alanna, Yellin Tal. What it costs to produce oil (англ.). «CNN» (23 ноября 2015). Дата обращения: 17 июля 2016. Архивировано 7 апреля 2022 года.

- ↑ 1 2 3 Office of Energy Statistics; Larry Spancake. Oil and Natural Gas Production: Lifting Costs, Finding Costs, Upstream Costs (англ.). Performance Profiles of Major Energy Producers 2009 18. US EIA (февраль 2011). Дата обращения: 12 января 2015. Архивировано 1 сентября 2022 года.

- ↑ Conventional Oil and Gas Technologies. Technology Brief P01 4—5. IEA ETSAP (май 2010). — «Costs». Дата обращения: 12 января 2015. Архивировано из оригинала 24 сентября 2015 года.

- ↑ Oil falls below $60 a barrel: Who’s in trouble? Дата обращения: 12 января 2015. Архивировано 8 сентября 2018 года.

- ↑ Global liquids cost curve: shale is pushing out oil sands and Arctic, offshore is still in the race. Дата обращения: 12 января 2015. Архивировано из оригинала 12 января 2015 года.

- ↑ Новак рассказал о себестоимости добычи нефти в России. МИА «Россия сегодня» (25 октября 2017). — «Себестоимость добычи нефти в России в среднем составляет от 10 до 15 долларов за баррель, сообщил министр энергетики Александр Новак в ходе правительственного часа в Госдуме». Дата обращения: 25 октября 2017. Архивировано 9 сентября 2018 года.

- ↑ Эксперты: добыча нефти в России останется рентабельной даже при цене $15 за баррель — Экономика и бизнес — ТАСС. Дата обращения: 19 марта 2020. Архивировано 18 марта 2020 года.

- ↑ Екатерина Грушевенко (2014-08-18). "Текущее снижение цен на нефть: долгосрочная тенденция?". Слон.ру. Архивировано 20 августа 2016. Дата обращения: 11 января 2015.

Исследования особенностей формирования нефтяных цен, проводимые в .. (ИНЭИ) РАН, показали, что на нефтяные цены наибольшее влияние – около 80–85% – оказывают фундаментальные факторы спроса и предложения, но даже в усредненной до среднегодовых значений цене 15–20% приходится на финансовые факторы: флуктуации курса доллара, ставки рефинансирования ФРС США, общая конъюнктура сырьевых и финансовых рынков. Во внутригодовых значениях цен нефти спекуляции, следует признать, значат гораздо больше. Так, флуктуации рынка способны существенно, на 15–20% (а иногда и с большей амплитудой), менять цены от месяца к месяцу.

- ↑ Анатомия цены на нефть: она только на треть зависит от спроса и предложения Архивная копия от 10 марта 2016 на Wayback Machine // // forbes.ru

- ↑ Мировые цены на нефть: перспективы роста. ЖУРНАЛ «НЕФТЬ РОССИИ» (сентябрь 1999). Дата обращения: 20 ноября 2010. Архивировано 21 декабря 2011 года.

- ↑ Архивированная копия. Дата обращения: 20 июня 2013. Архивировано из оригинала 1 июня 2012 года.

- ↑ Обзор рынков: нефть подорожала на пять долларов. Lenta.ru (6 марта 2008). Дата обращения: 14 августа 2010. Архивировано 8 августа 2011 года.

- ↑ Нефть как индикатор грядущей Первой глобальной Великой депрессии XXI века. Дата обращения: 26 апреля 2015. Архивировано 14 марта 2022 года.

- ↑ ВЕДОМОСТИ — Цена прогноза — Почему инвестбанк Morgan Stanley так сильно влияет на нефтяные цены. Дата обращения: 26 апреля 2015. Архивировано из оригинала 10 сентября 2014 года.

- ↑ Цены на нефть упали до самого низкого уровня за семь с половиной недель Архивная копия от 30 июля 2017 на Wayback Machine // РосБизнесКонсалтинг

- ↑ Oil prices Standard Note: SN/SG/2106 // UK Parlament, 28 January 2014

- ↑ 1 2 Цены на нефть сортов Brent и WTI опускались до самого низкого уровня за 5,5 года Архивная копия от 22 января 2022 на Wayback Machine // Ведомости, ТАСС, 03.01.2015

- ↑ IEA - Oil Market Report (англ.). Международное энергетическое агентство (12 декабря 2014). — «... the apparent gap that currently exists between supply and demand.» Дата обращения: 26 декабря 2014. Архивировано из оригинала 29 декабря 2014 года.

- ↑ IEA - Oil Market Report Public (англ.). Международное энергетическое агентство (14 ноября 2014). — «With supply running ahead of demand». Дата обращения: 26 декабря 2014. Архивировано из оригинала 23 декабря 2014 года.

- ↑ 1 2 Goldman Sachs on oil: US needs to cut, not OPEC Архивная копия от 4 апреля 2015 на Wayback Machine // CNBC, 2 Apr 2015 (англ.) «Michele Della Vigna, head of European energy research at Goldman Sachs, said non-OPEC oil producers had created the oversupply in the market which has weighed on prices. .. Weak global demand and booming U.S. shale oil production are seen as two key reasons»; Goldman Sachs: снижать добычу нефти должны США Архивная копия от 3 июня 2018 на Wayback Machine // Вести Экономика, 02.04.2015 (перевод)

- ↑ Short-Term Energy Outlook. Market Prices and Uncertainty Report Архивная копия от 30 июля 2016 на Wayback Machine // US EIA, December 2014 «Crude oil prices continued to move lower in November and recorded their fifth consecutive month of declines»

- ↑ OPEC Monthly Oil Market Report Архивная копия от 14 июля 2022 на Wayback Machine 10 December 2014, Crude Oil Price Movements: «.. This is its longest losing streak since the 2008 financial crisis.» (англ.)

- ↑ EIA понизило прогноз цен на нефть. Дата обращения: 14 февраля 2016. Архивировано 5 августа 2020 года.

- ↑ Стоимость Brent обновила 13-летний минимум. Дата обращения: 14 февраля 2016. Архивировано 15 июля 2018 года.

- ↑ Oil Price Reporting Agencies Архивная копия от 8 января 2015 на Wayback Machine // Report by IEA, IEF, OPEC and IOSCO to G20 Finance Ministers, October 2011 (англ.): «Price Reporting Agencies (PRAs) .. report oil prices transacted in physical and some derivative oil markets, and give an informed assessment of oil price levels at distinct points in time… PRAs analysed .. Platts, Argus Media, Asia Petroleum Price Index (APPI), and ICIS London Oil Report … The two most significant PRAs in the oil market, Argus and Platts, use a combination of mechanistic analysis and judgement.»

- ↑ ЦДУ ТЭК. Цены на нефтепродукты с 28 апреля по 5 мая 2019 года. Дата обращения: 13 мая 2019. Архивировано 13 мая 2019 года.

- ↑ Китай создал серьёзные проблемы для Газпрома в Европе Архивная копия от 15 мая 2022 на Wayback Machine // Взгляд, 7 февраля 2019

- ↑ В Европе начинается нефтяной переворот. Из-за энергетического кризиса баррель подорожает до 100 долларов Архивная копия от 16 сентября 2021 на Wayback Machine // НГ, 14.09.2021

- ↑ 1 2 Сергей Капитонов. Газ по $1000. Что означает для России европейский газовый кризис. Carnegie Moscow Center. Фонд Карнеги Москва (29 сентября 2021). Дата обращения: 2 мая 2022. Архивировано 25 января 2022 года.

- ↑ Бреннер, Вячеслав. Третий энергопакет: вызовы для России // Презентация ИМЭМО. — 2016-04-29. Архивировано 14 июня 2022 года.

- ↑ 1 2 http://www.histant.ru/sites/default/files/inafran/Rassohin_disser.pdf Архивная копия от 10 июля 2015 на Wayback Machine С. 177

- ↑ «Новый этап экономического сотрудничества СССР с развитыми капиталистическими странами». М. Наука 1978

- ↑ М. М. Судо, Э. Р. Казанкова Энергетические ресурсы. Нефть и природный газ. Век уходящий Архивная копия от 24 октября 2018 на Wayback Machine

- ↑ 1 2 "Кризис, который уже был: когда восстановятся цены на нефть". РБК. Архивировано 3 января 2017. Дата обращения: 3 января 2017.

Принято считать, что обрушение цен на нефть в середине 1980-х было одной из главных причин падения Советского Союза. Как отмечал экономист Егор Гайдар, из-за обвала нефтяных цен СССР терял приблизительно $20 млрд в год, и без этих денег страна просто не могла выжить.

- ↑ 1 2 «Пресса России: нефтяным иллюзиям России пришёл конец?» Архивная копия от 4 августа 2023 на Wayback Machine // Русская служба Би-би-си, 2015-01-13

- ↑ «Dependency on commodities: What Vlad can learn from Chad» Архивная копия от 7 декабря 2016 на Wayback Machine // The Economist, Jan 10 2015

- ↑ "Bloomberg причислил рубль к самым быстро обесценивающимся валютам". РБК. Архивировано 20 января 2016. Дата обращения: 24 декабря 2016.

- ↑ "Свободным курсом: как нефть влияет на рубль". ТАСС. Архивировано 3 января 2017. Дата обращения: 3 января 2017.

- ↑ От чего зависит цена российского газа? Архивная копия от 22 мая 2022 на Wayback Machine // УНИАН, 06.02.2008

- ↑ «Ценовая формула такова, что в условиях резкого падения индексов цены на нефть цена на газ не снижается так сильно, как падает нефть. В формулу введена дополнительная экспонента, и если цены на нефтепродукты ниже определённой черты, то газ перестает так сильно дешеветь, как дешевеет нефть.» [2] Архивная копия от 23 апреля 2016 на Wayback Machine , 2016

- ↑ 1 2 "Иран пригрозил оставить Европу без нефти и газа". Рамблер. 2015-02-19. Архивировано 5 марта 2016.

- ↑ Проблемы инфляции и дефицита в российской экономике Архивная копия от 5 ноября 2013 на Wayback Machine // eexperts.ru

- ↑ 1 2 Кувалин Д. М. Экономическая политика и поведение предприятий: механизмы взаимного влияния. Главы 1-4 Архивная копия от 6 марта 2016 на Wayback Machine. — М.: МАКС Пресс, 2009. 320 с.

- ↑ Интервью с экономистом, руководившим в начале 90-х центром реформ при российском правительстве Сергеем Васильевым Архивная копия от 25 апреля 2015 на Wayback Machine к 30-летию Перестройки

- ↑ Кувалин Дмитрий Борисович. Дата обращения: 11 декабря 2021. Архивировано 11 декабря 2021 года.

- ↑ 1 2 Чихичин Юрий Сергеевич, Цыплин Виталий Геннадьевич. Начало конца. Влияние нефтяного демпинга 1985—1986 гг. На экономику СССР // Universum: общественные науки. — 2015. — Вып. 5 (15). Архивировано 2 мая 2022 года.

- ↑ Народное хозяйство в СССР в 1988 г.

- ↑ Российский статистический ежегодник. 2012